どうも!アフィリエイトで稼いでいるクロネコ屋です。

誰もが一度は夢見る「不労所得での生活」や「セミリタイア」ですが、いざ自分がやろうと思うと非常に難しい事が分かります。

実際、個人事業主(アフィリエイト:メディア運営事業)として月500万以上稼いでいる私でも、いざセミリタイアをしようと思うと『ハードル高ぇ…』とビビってしまいます。

その理由は税金です。高額所得者は、最低でも30%以上の税金を取られます。

年間で5000万稼いでも、最低1500万は国に納めなければいけません。

では、労働ではなく投資でセミリタイアを目指す場合はどうでしょうか?

低めに見積もって、月20万:年間240万の不労所得を得ようとすると、ざっくり1億円の現金が必要になります。

今回は不労所得でセミリタイアを目指す時の必要金額について、投資の知識を交えて紹介します。

目次(もくじ)

なぜセミリタイアに1億円必要なのか?

なぜセミリタイアするのに1億円必要か、その根拠を説明します。

一般的に、投資の素人でも安定して利回りをあげられる手法としてインデックス投資があります。

インデックス投資とは、投資信託やETFを利用して、世界の市場全体に投資する『受け身』の投資です。

有望な株や商品に集中投資するアクティブ投資と違い、インデックス投資は市場全体にまんべんなく投資するので、リターンが下がる分、市場それ自体の成長にあわせて収益をあげる事ができます。

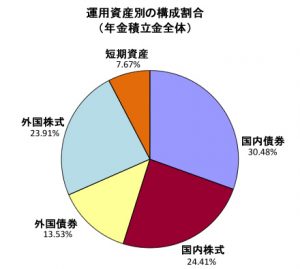

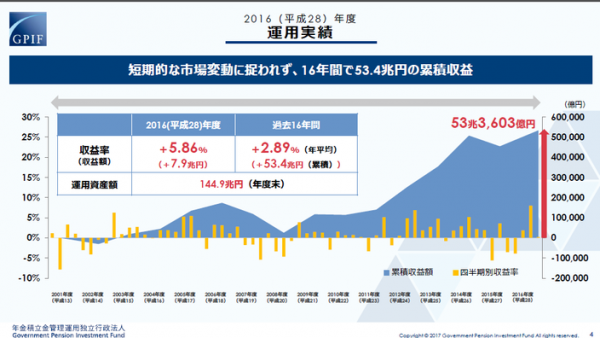

インデックス投資を行っている個人や著名人は多いですが、最も参考になるのが日本の年金を運用しているGPIFです。

▼ GPIFの資産比率とトータルリターン

GPIF(日本年金運用機構)と同じ資産比率で運用したと仮定すれば年3%の利回りになり、年300万の不労所得を得るためには1億円必要という事が分かりますね。

GPIFは、公式サイトで運用成績やポートフォリオを発表しているので、一度チェックしておくことをオススメします。投資家としては非常に参考になるでしょう。

よくテレビで「GPIFがX億の赤字!年金消滅!」と騒いでいますが、資産運用をしている人なら、一時的に含み損が出るなんて当たり前の事で、失笑ものです。

投資で大事なのは年間、あるいはトータルリターンで年率いくらずつ増えているか。

複利によって投資元本がどれくらい増えているか、という点です。

GPIFのデータを見れば、トータルリターンがマイナスになっていない事がわかりますね。

ともあれ、年300万の不労所得を得たいなら、年3%の利回りで考えると1億円必要になります。

計算式:

(1億円×3%=300万)さらに株式にかかる税金20%を引いて240万。

補足:税金について

株式や投資信託の売買にかかる税金は一律20%です。所得税の最大税率が45%である事を考えると、株や投資信託の税金がいかに優遇されているか分かりますね…。

「いやいや、投資で年利10%出せれば3000万の元手でセミリタイア出来るよ!」

という人もいますが、かの伝説の投資家ウォーレン・バフェットでも年20%~30%の利回り成績という事を考えると、素人が年10%の利回りを狙っていくのはリスクがかなり高いです。

最も資産の変動(ボラティリティ)が小さく、万人向けの資産運用はインデックス投資である事は疑いようがありません。

私は個別株で大損をした事があり、その時の経験(精神的なキツさ)を考えると、インデックス投資がいかに平和で楽ちんな投資なのか、よく分かります。

私の黒歴史の詳細はこちら↓

・株で800万損した私が考える株式投資の危険性とインデックス投資積立が一番ベストだと思う理由

GPIFもインデックス投資を行っており、その比率は株5:債権5。

さらに世界各国に投資を分散させているため、仮にどこかの資産クラスが落ち込んでも他の資産がカバーする…という値動きをするので、リーマンショック級の暴落が起きても、ショックを和らげる事が出来ます。

なぜ債権を組み込む必要があるのか?

債権は株式よりもリターンが小さいですが、その分、株式が暴落時に価値が上がるという性質を盛っており、ポートフォリオに組み込むことでリスクヘッジが出来ます。

債権を抜いて、よりリスク・リターンの高い株式を比率100%にすれば年利回り5%~10%も狙えますが、暴落が起きた時に、元値に戻るまでの期間が長引くリスクが増えます。

世界経済は右肩上がりに成長していますが、市場はバブルと暴落を繰り返して成長していくもの。

もし仮に、投資した商品をすべて現金にかえて、投資を終わらせるタイミングで暴落が起きたら、結果として利回りの減少、最悪の場合は元本割れという結果になってしまいます。

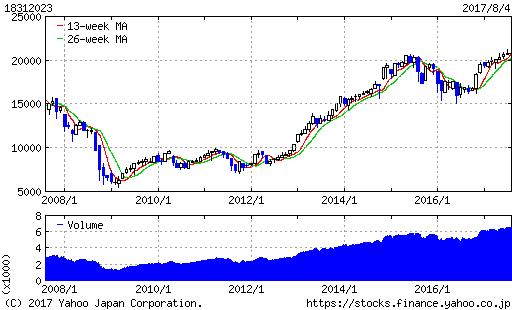

参考:MSCIコクサイ・インデックス 10年チャート

先進国株式インデックスのベンチマークになっているMSCIコクサイインデックスの値動きを見てみましょう。

2008年、リーマンショック直前に投資していたら、その後、含み損が続いて、6年後の2014年まで買値まで戻りませんでした。

その後は順調に基準価格を上げていますが、株式100%ですと6年前後、含み損を抱える事になるのです。

そのため、期待利回りを落としてでも、債権を組み込んで株式5:債権5にしているのですね。

株式と債権の比率に関しては、かなり論争がありますが、ボラティリティを落として安定的なリターンを得る…というやり方で今回は計算しています。

セミリタイア=放ったらかしで資産運用にかける手間を最小限にする…という方向性で仮定しているため、あまりリスクを上げすぎると『資産の変動が気になってしまう』という副作用が出てしまうため、ボラティリティの小さい年利3%をターゲットにしました。

含み損が出た時に、いかに人間が焦って精神的に消耗するかは、私が株で大損した時の記事を読めば分かるはずです。

以上の事を考えると、セミリタイア時には、最低でも1億円の元本が欲しいところです。

さらに、手元に自由に使えるキャッシュをいくばくか持っておきたいので、実際は1億5000万くらい無いと、本当に落ち着いてセミリタイアする事は出来ません。

投資をせずに1億円を現金で持って、少しずつ切り崩して生活するプランはどうか?

あえて1億円を投資に回さず、キャッシュオンリーにして少しずつ切り崩して生活すると、どうなるでしょうか?

単純に年300万使うと仮定すると、10年で3000万、30年で9000万ですから、35年前後でお金が無くなる計算になります。

仮に40歳でセミリタイアしても、75歳まで年300万の生活が続けられます。さらに65歳から(支給年齢の変更がなければ)年金も貰えるので、何とか生活はできそうです。

しかし、仮にセミリタイアしても、年300万で足りるでしょうか?

自分自身の欲望をコントロールするのは非常に大変です。

「せっかく1億円あるんだから、ちょっとくらい贅沢してもいいじゃないか」

と管理が甘くなって、年500万使ってしまえば、20年でお金は尽きてしまいます。

病気や怪我、トラブルで年300万から足を出してしまえば、これもまたプランの練り直しが必要になります。

日本の銀行預金の金利は良くて0.1%ですから、元本の1億円は年間10万円ずつしか増えません。

しかも、利息のつく元本を切り崩していく訳ですから、利息なんてあっという間に消費に追い抜かれてしまいます。

徐々に預金が減っていくにつれて、精神的にも疲弊します。人間は、将来への不安が頭をよぎると、非常に精神的に不安定になる生き物です。

1億円をキャッシュにして切り崩していくと、後半で「あとXX円しか残ってない…」という恐怖と戦わなければいけません。

さらに、インフレによって日本円の価値が落ちて、物価が上がれば、知らぬうちに損をしてしまう事になります。

貯金というのは、日本円に100%投資していると同様で、円の価値が下がったり物価が上がれば、当然ながら損をする事になるのです。

最初に書いた年3%の利回りで資産運用をするプランなら、運用益である300万(3%)だけ切り崩していけば元本の1億円は減りませんし、インフレすれば、その分、資産価値が上がります。

そう考えると、資産運用で損をするリスク、流動性が失われるリスクに比べて、現金を切り崩していくプランの方が圧倒的にリスクが高い…という事が分かりますね。

運用収益の他に不労所得があると安心

1億あれば資産運用のみで生活可能…とは言ったものの、やはり景気によって変動もありますから、一番良いのは運用収益の他に、不労所得があってセミリタイアする事です。

不労所得になり得るのは、不動産投資やブログ副業などですね。

私はブログで食っていますが、サラリーマンの方でも副業としてブログアフィリエイトで不労所得を得ている方はいます。

不動産と比べて、ブログは元手があまり掛からないので、不労所得の第一歩にオススメですよ。

ブログで稼ぐ方法はこちら。

・サラリーマンやOLが副業で月1万~月10万稼ぐならアフィリエイトが一番おすすめ!その理由と根拠

セミリタイアしたいなら投資の勉強と経験をするべし!

今回は「1億円の現金があり」「セミリタイア後は一切働かない」「年300万円を生活費として使う」という仮定で考えたので、かなり極端な話になってしまいましたが、もしセミリタイアをするにしても投資の知識があると無いでは段違いになることが分かったと思います。

さすがに1億円は厳しいにしても、例えば貯金1000万あったとして、年3%の利回りで運用すれば年30万の不労所得が手に入ります。

月々2万円~3万円、不労所得が貰える…と考えれば、かなりお得である事が分かりますね。

100万円でも年3万。月2000円~3000円収入が増える訳ですし、何より投資の経験を積むことが出来ますから、少額でも投資に回して、運用経験を積んでおく事が大切です。

「投資って難しそうだから、ちょっと…」

という人は、下記の本を読むと良いでしょう。

初心者にも分かりやすく、投資の始め方が書かれています。

日本の政策金利、および預金金利は0.1%前後と非常に低いです。

銀行に預けっぱなしにしておくよりも、少しずつ投資に回して、お金に働かせる…という経験をしておかないと、いざセミリタイアを目指した時に実現が難しくなりますよ。

資本主義経済が崩壊して、共産主義なりが主流になれば安定的に利回りを得ることは難しくなりますが、今のところ資本主義が終わる気配もなく、世界の人口も増え続けているので、投資を学ぶ意義は大いにあると思いますよ。

【お得情報】ふるさと納税でHIS旅行券が貰える自治体が現れました。

「国の政策は買い」という言葉があるように、お国が作った制度は確実に得できるローリスク・ハイリターンの投資です。

その代表格である「ふるさと納税」。ちゃんとやっていますか?

近年、2000円の負担で2万円~8万円分の旅行券がゲットできる、確実に得ができる自治体が発見されました。

実際に私が行ったHIS旅行券の「ふるさと納税レポート」はこちら↓

・2018年一番お得に旅行券が貰える「ふるさと納税」を紹介。私が選んだ自治体はこれだ!

関連記事

私はアフィリエイトで生計を立てていますが、アフィリエイトは副業としても非常にオススメです。アフィリエイトについての基礎知識はこちらでまとめています。

・アフィリエイトとは|ネットを使った最強の副業『アフィリエイト』を解説する

お金持ちの思考を私なりにまとめました。

私が起業する上でモチベーションにした事はこちら。